Ini adalah hal umum yang sering saya temukan saat berdiskusi prospek investasi. Jika ada ancaman inflasi rata-rata konservatif 6%, sementara kinerja IHSG 10 tahun 11,32% per tahun, maka artinya berinvestasi saham bisa mengalahkan inflasi. Biasanya mereka tanya, “Memangnya yakin saham untung terus?” Mari ketahui jawabannya.

IHSG adalah Kinerja Agregat

Yang perlu diingat dari berbagai diskusi bahwa Indeks Harga Saham Gabungan (IHSG) adalah agregat—skor dari gabungan banyak skor—yang menimbang rata-rata seluruh saham di dalamnya. Maka jika kami pernah mengulas kinerja investasi di IHSG selama 10 tahun adalah 192,23% (atau 11,32% per tahun), maka pasti ada saham yang dalam 10 tahun perolehannya lebih dari IHSG, ada pula saham yang punya kinerja buruk.

Sebagai contoh, dari 2007-2016 (10 tahun) sebuah perusahaan besar menorehkan keuntungan sebesar 669%. Hasil ini jauh lebih besar di atas IHSG. Sementara di sisi lain ada juga perusahaan yang kinerjanya buruk: kita lihat MDRN, yang mendistribusikan produk Fuji FIlm. Industri film manual adalah sektor yang mengalami kemunduran parah selama 10 tahun karena disrupsi teknologi kamera digital. Manajemen MDRN mencoba bangkit, alih industri, di antaranya mengoperasikan convenience store modern 7 Eleven, tapi hasil usaha mereka belum berhasil. Selama 10 tahun saham MDRN dihukum parah oleh pasar, yaitu turun -50,43%. Investor jelas rugi.

Dengan mengetahui perspektif ini, kita bisa melanjutkan diskusi ke bahasan berikutnya. Rugi yang bagaimana di saham itu? Untung yang bagaimana?

Baca: Sejarah Kinerja IHSG 10 Tahun

Rugi di Pasar Saham Sangat Menakutkan

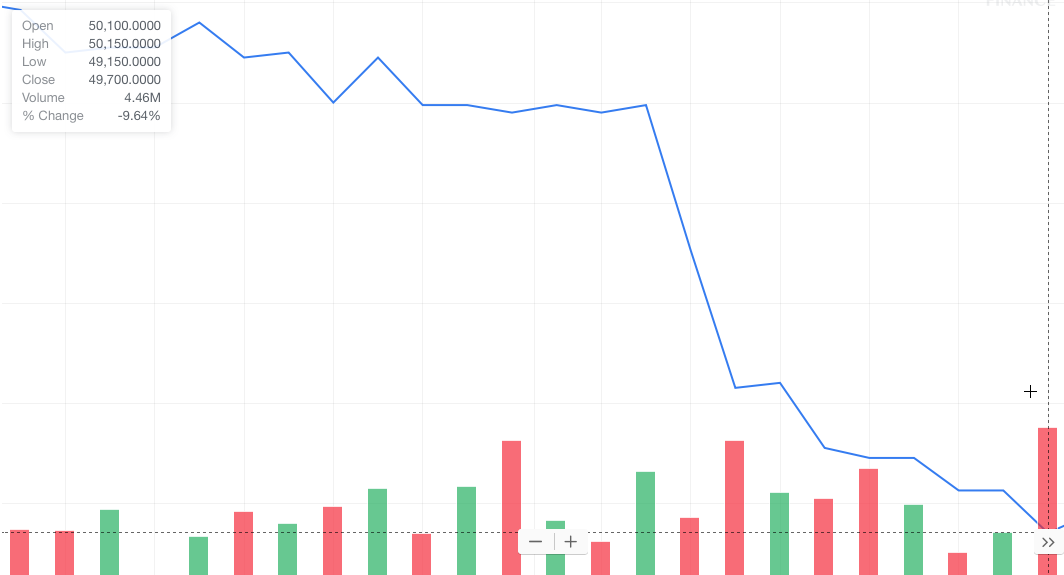

Apa yang dipikirkan orang lihat grafik seperti di atas? Pasar saham turun? Rugi fatal? Hilang uang? Saya bilang belum tentu semua itu akan terjadi. Tahukah Anda grafik saham apa di atas? Nanti akan saya kasih tahu namanya sekaligus kenapa semua itu belum tentu terjadi.

Perhatikan grafik balok berwarna merah dan hijau. Setiap kotak mewakili pola transaksi hari itu, hijau artinya positif, merah artinya negatif. Umumnya orang hanya konsentrasi ke grafik penurunannya saja. Umumnya lagi, mayoritas orang berpikir transaksi saham adalah harian. Bayangkan berdagang saham setiap hari dengan hasil seperti itu: rugi, rugi, untung lumayan, untung, rugi, untung, rugi, dst… tak habis-habis. Sebenarnya untung atau rugi, sih? Bayangkan ketika Anda di posisi terakhir. Tertera harga saham turun -9,64%. Pasti seram, bukan?

Begitulah umumnya orang memandang pasar saham dalam jangka pendek. Grafik di atas adalah kinerja jangka pendek sebuah saham selama sebulan. Dengan pola pikir jangka pendek, seseorang tak akan percaya jika ada yang bilang kita bisa mengalahkan inflasi 6% per tahun atau akumulai minus -79,08% selama 10 tahun dengan berinvestasi saham.

Apa Yakin Untung Terus, Maksudnya Selalu Positif?

Jika maksud untung terus adalah selalu positif? Tentu tidak. Pasar saham selalu bergerak naik dan turun. Fluktuatif. Jika yang dimaksud adalah selalu naik ke atas? IHSG sudah membuktikannya. Semua pasar saham di dunia mempunyai kinerja menguntungkan. Tapi ada catatannya: saham akan untung dalam jangka panjang.

Berapa lama jangka panjang itu? Paling tidak 10 tahunan. Lebih lama lebih bagus.

Kenapa harus lama? Dalam jangka panjang, laba itu akan bekerja, akan menumpuk, akan compounded—bunga majemuk atau bunga berbunga. Hasil laba satu tahun diinvestasikan lagi menghasilkan laba untuk tahun berikutnya. Laba tahun berikutnya diinvestasikan, terus menerus. Hasilnya laba yang menggunung (efek bolasalju!). Laba yang bertumpuk tinggi akan kembali ke pemegang sahamnya.

Baca: Efek Bunga Majemuk

Saham memang investasi jangka panjang. Perkembangan saham itu mengikuti kinerja usahanya. Jika perusahaan jelek, kira-kira bagaimana perkembangan harga sahamnya? Anda tak salah terka, pasti jelek.

Ada perusahaan yang menjual pasta gigi, margarin, sampo, es krim, kosmetik, dan banyak lagi. Produk-produknya muncul hampir tiap hari di iklan televisi. Anda dan saya pasti pernah pakai salah satu produknya. Perusahaan ini sangat menguntungkan. Pemegang sahamnya dapat dividen setiap tahunnya. Jika ada usaha seperti itu, bagaimana kira-kira harga sahamnya? Memang Anda benar lagi, sahamnya kemungkinan besar naik. Dahsyat pula naiknya.

Lihat grafik di bawah ini.

Sekarang, saya ajak Anda pakai perspektif cara pandang jangka panjang. Rentang waktunya dari 2003-2018, seperti grafik di atas. Apakah pemegang saham Unilever (UNVR), produsen barang rumah tangga itu, untung terus setelah 15 tahun? Jika mereka tidak menjual sahamnya saat ada penurunan sementara. Jika mereka teguh percaya dengan pertumbuhan sahamnya. Dari grafik kedua ini jelas untung.

Harga awal saham UNVR pada 2003 adalah Rp3.625 selembarnya. Harga terakhir pada 11 April 2018 kemarin adalah Rp51.900. Saham Unilever, perusahaan yang kita bayangkan tadi, telah naik sebesar 1.331,72% selama 15 tahun, modal awal tumbuh 14 kali lipat. Uang Rp1 juta akan menjadi Rp14,3 juta rupiah. Ini setara kupon investasi berbunga 19,41% per tahun (bunga berbunga majemuk). Ini belum menghitung dividennya, lho!

Nah, Anda ingat grafik jelek yang pertama di atas? Grafik yang menakutkan itu adalah kinerja jangka pendek saham UNVR dalam periode sebulan (masa 13 Februari 2018-16 Maret 2018). Saya sengaja mencari kinerja jangka pendek bulanan, setiap saham pasti punya rekaman seperti itu. Sebuah perusahaan yang sama mempunyai perspektif hasil investasi yang berbeda, hanya dengan cara pandang berbeda: jangka panjang versus jangka pendek.

Hanya melihat kinerja jangka pendek akan menutupi potensi sesungguhnya investasi saham. Jika investor melihat kinerja jangka panjang pasti pola pikirnya berbeda.

Saham Adalah Timbangan

Benjamin Graham bilang, “Dalam jangka panjang pasar saham adalah timbangan. Dalam jangka pendek, pasar saham adalah mesin voting popularitas.” Graham adalah guru investasi Warren Buffett, investor kawakan yang paling terkenal dan sukses itu. Ajaran ini sudah dikatakan sejak lama, sudah 70 tahun lalu. Kenapa belum ada yang menyadari kebenarannya? Karena mayoritas orang hanya melihat kineja saham dalam jangka pendek.

“Tunggu,” kata seseorang. Ada yang bilang itu kan teori di luar sana. Belum tentu berlaku di Indonesia.

Amerika mempunyai pasar saham dengan sejarah sangat lama, sudah berumur 200 tahun lebih (baca resensi buku Stocks for the Long Run). Dari sana kita bisa mempelajari berbagai statistik bukti kinerja pasar saham secara umum. Apakah bisa dibuktikan di Indonesia? Bisa. Semua statistik dan perilaku keuangan berlaku global.

Kami pernah membuktikan hal ini dalam riset kami untuk mengukur apakah timbangan saham bekerja juga di saham-saham perusahaan lokal. Terbukti kenaikan harga saham dipengaruhi oleh pertumbuhan ekuitas (perkembangan saldo laba). Artinya jika laba perusahaan makin gemuk, harga sahamnya ikut tambun. Jika saldo laba menumpuk terus, lemak keuntungan investor makin tebal.

Baca: Terbukti Dalam Jangka Panjang Pasar Saham adalah Timbangan yang Baik

(Riset tersedia untuk Anggota Bolasalju)

Yakin Untung Bersama Perusahaan Terbaik

Maka carilah perusahaan yang punya potensi pertumbuhan jangka panjangnya paling bagus. Ikutlah jadi gemuk bersama mereka dengan memiliki sahamnya. Gemuk dengan saham tak akan bikin obesitas.

Lalu bagaimana menjaga risiko agar bisa memilih saham-saham yang bagus? Kami pernah mengulaskan di artikel ini, Benarkah Saham Berisiko Tinggi?

Dalam masa 3-5 tahun bahkan 7 tahun bisa saja kinerja saham mengalami minus, entah karena masa resesi keuangan global atau sentimen pasar yang negatif di pasar saham. Asal investor menjaga seluruh kriteria pemilihan saham yang ketat, saya yakin risiko-risiko penurunan seperti kasus di perusahaan yang perkembangan industrinya memburuk tak akan terjadi. Dan asal tidak buru-buru menjual investasinya saat masa penurunan sementara, investor tak akan kehilangan uangnya. Lebih baik lagi berinvestasi di beberapa perusahaan bagus. Sedikit diversifikasi akan saling menunjang kinerja total investasi.

Jika setiap orang paham bahwa investasi saham adalah seperti menumpang pertumbuhan perusahaan terbaik di masa depan, siapa yang tak yakin pasti untung di saham dalam jangka panjang?

Kredit foto: Kyaw Tun di Unsplash - Diedit oleh YW

Diterbitkan: 12 Apr 2018—Diperbarui: 18 Feb 2022